Por David Deccache

Este artigo abordará três mitos econômicos recorrentes, descrevendo não apenas os equívocos teóricos que carregam mas também revelando a que interesses servem. Os mitos que discutiremos, nesta ordem, são: (i) o Estado brasileiro quebrou e a austeridade fiscal é a única saída; (ii) os credores irão exigir altas taxas de juros se o Estado não seguir as políticas econômicas que o mercado propõe; (iii) a emissão de moeda gera, necessariamente, inflação.

Introdução

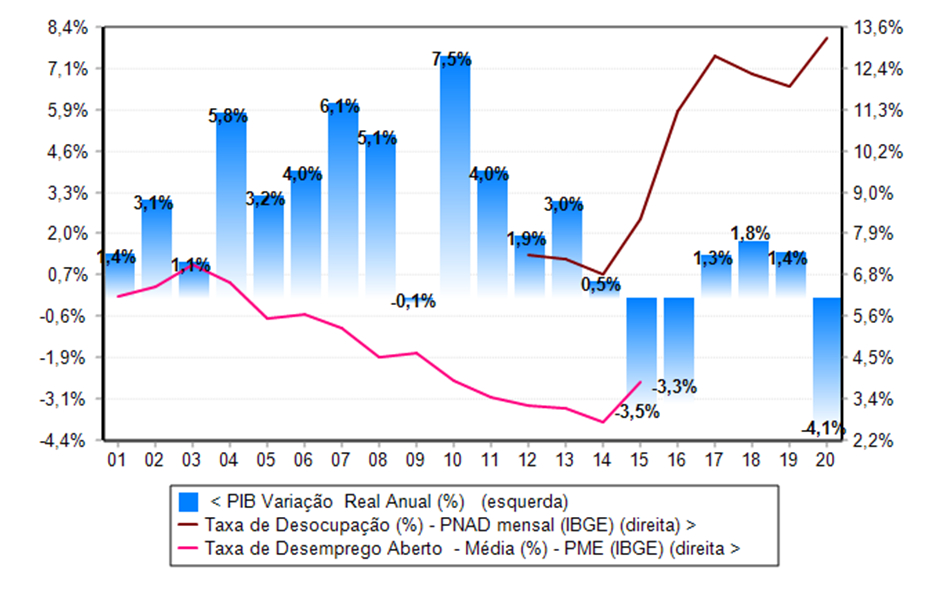

Desde 2015, o conjunto da sociedade vem sendo submetido à narrativa de que o dinheiro acabou e a austeridade fiscal é a única saída para a retomada econômica e o controle de preços. De lá para cá, o que observamos após a constitucionalização da austeridade fiscal pelo teto dos gastos; das reformas trabalhistas e previdenciárias e do avanço radical das privatizações são recordes de desemprego e precarização do mundo do trabalho em paralelo às mais baixas taxas de crescimento da história, como podemos observar no gráfico 1.

Neste artigo vamos esclarecer em linhas gerais o porquê a austeridade fiscal entregou o exato oposto do que prometia e qual era a verdadeira intencionalidade de tais políticas econômicas. Para tal, abordaremos três dos mitos econômicos mais recorrentes sobre a economia brasileira, descrevendo não apenas os equívocos teóricos que carregam, mas, também, revelando a que interesses servem.

Os mitos que discutiremos, nesta ordem, são: (i) o Estado quebrou e a austeridade fiscal é a única saída; (ii) os credores irão exigir altas taxas de juros se o Estado não seguir as políticas econômicas que o mercado propõe; (iii) a emissão de moeda gera inflação.

Gráfico 1 – Taxa de crescimento anual do PIB e taxa de desocupação

Fonte: IBGE (PME e PNAD). Elaboração própria.

- Mito número um: O Estado quebrou e a austeridade fiscal é a única alternativa

Nos últimos anos a população brasileira vem sendo bombardeada pelo discurso hegemônico reproduzido pela grande mídia, economistas do mercado financeiro e políticos de diferentes espectros políticos de que o dinheiro do governo federal acabou e que a única opção de política econômica disponível é a imposição de um duro programa de austeridade fiscal baseado em cortes de gastos sociais, contração de investimentos públicos, privatizações e retrocessos nos direitos previdenciários e trabalhistas.

No geral, a argumentação pública dos que afirmam que o dinheiro do governo federal acabou está assentada em analogias anticientíficas entre as finanças do ente monetariamente soberano com simples economias domésticas. Neste discurso ideológico, o Estado, que é o emissor soberano de moeda, deve se comportar tal como uma família, buscando gastar sempre menos do que recebe e poupando o máximo possível para garantir um futuro melhor para as próximas gerações. Poucas narrativas econômicas são tão poderosas. O mito de que um governo que emite a sua própria moeda deve se comportar exatamente como nós, indivíduos usuários da moeda, toca fundo e possui forte aderência ao senso comum.

É claro que a argumentação acadêmica em defesa de sucessivas rodadas de ajustes fiscais é aparentemente mais sofisticada que a divulgada ao grande público, contudo, o diagnóstico e as conclusões gerais não estão tão distantes do senso comum reproduzido na grande mídia. Para ficarmos em alguns exemplos de economistas relevantes no debate público que se utilizam desta narrativa, o diretor-executivo da Instituição Fiscal Independente (IFI), Felipe Salto, afirmou em 2018 que

“o espírito da responsabilidade fiscal pode ser resumido em uma frase: ‘nós não podemos gastar mais que aquilo que temos capacidade de arrecadar[1]’

Já o economista Edmar Bacha argumentou que sem a PEC do teto de gastos, a

“alternativa é um calote grego ou uma hiperinflação brasileira[2]”.

Contudo, de forma totalmente diferente de uma família ou empresa, o governo de uma nação que emite a sua própria moeda, por definição, nunca pode ir à falência ou ser incapaz de pagar compromissos na moeda que ele próprio emite (e o faz toda vez que realiza um pagamento). Especificamente no caso do Brasil, quando o governo, através do Tesouro Nacional, realiza qualquer gasto, simplesmente envia uma ordem de pagamento para que o Banco Central credite o valor desejado na conta do beneficiário final.

O processo de gastos do emissor de moeda implica, concomitantemente, na criação de dinheiro novo (reservas bancárias) que amplia, por sua vez, a renda das famílias e empresas. Trata-se de um registro de débito na Conta Única do Tesouro (passivo não monetário do Banco Central e ativo do Tesouro) e de um crédito na conta de reservas bancárias do banco receptor (componente do passivo monetário do Banco Central).

Desta forma, os gastos do emissor soberano de moeda não exigem – na ausência de restrições autoimpostas – a obtenção prévia de moeda, seja por tributos ou empréstimos, bastando apenas a autorização do Congresso para que o Tesouro e o Banco Central façam as operações necessárias. Em muitos casos, essa autorização deverá ser acompanhada da suspensão ou revogação de regras fiscais. Foi exatamente assim que conseguimos em 2020, auge da pandemia, realizar gastos extraordinários em um momento que combinou forte queda nas receitas tributárias em paralelo à fragilização do setor privado que necessitou de forte apoio financeiro estatal[3].

Dada esta descrição, a combinação macroeconômica socialmente desejável entre gastos (criação de renda para o setor privado) e tributação (redução de renda e riqueza do setor privado) deve ser aquela que mantenha o nível de demanda adequado à condução da economia ao pleno emprego dos fatores de produção para que não ocorra desperdício da nossa capacidade produtiva. O orçamento (combinação entre gastos e tributação), portanto, deve flutuar para equilibrar a economia e não para alcançar algum resultado fiscal exotérico, como é o caso da macroeconomia convencional, onde é a economia que flutua para buscar, geralmente sem sucesso, o equilíbrio orçamentário.

Portanto, os limites reais para os gastos públicos do governo federal estão dados pela disponibilidade de bens e serviços à venda na moeda que ele emite e não por algum indicador aleatório de resultado fiscal ou de dívida em relação ao PIB. Estas são algumas das lições fundamentais do arcabouço das finanças funcionais desenvolvidas por Abba Lerner na década de 1940 e recuperado, recentemente, pela Teoria Monetária Moderna (Lerner, 1943; Wray, 2003).

- Mito número dois: Os credores irão exigir altas taxas de juros se o Estado não seguir as políticas econômicas que o mercado defende

Um segundo mito, decorrente do primeiro, é o de que o “mercado” exigirá altas taxas de juros para financiar um governo que não demonstre compromisso com a austeridade fiscal. Como vimos, o governo que emite a sua própria moeda não precisa do dinheiro do “mercado” para realizar gastos, pois sempre o faz com a criação de dinheiro novo, sendo a tributação uma ferramenta para a redução de renda e riqueza do setor privado, e não fonte de financiamento do emissor soberano de moeda. Resta explicarmos o porquê é o governo que escolhe e determina a taxa básica de juros da economia e não o mercado, ao contrário do que o senso comum costuma indicar.

Simplificadamente, quando os gastos do governo são maiores que a tributação, o saldo da Conta Única do Tesouro, tudo o mais constante, é alterado e a base monetária ampliada. Este excesso de reservas no sistema bancário tende a pressionar para baixo a taxa de juros que vigora no mercado de reservas bancárias, ou seja, a taxa básica de juros da economia, que no Brasil é a Selic Over (Dalto et al, 2020).

O Banco Central, para manter a taxa de juros básica efetiva (Selic Over) próxima à meta estabelecida pelo Copom (Selic Meta), vende, com compromisso de recompra, títulos públicos do Tesouro que possui em sua carteira (nas chamadas operações de mercado aberto), absorvendo o excesso de reservas até alcançar a meta de taxa de juros definida por ele próprio politicamente (Dalto et al, 2020).

Aqui não se pode confundir exogeneidade com ausência de interdependência. Quando afirmamos que o BC determina a taxa básica de juros, isso não implica assumir que ele sempre escolha a taxa mais adequada e nem que a sua decisão seja neutra em termos de consequências macroeconômicas. Uma taxa de juros escolhida em patamar muito elevado causa problemas distributivos e de desenvolvimento econômico, ao passo que uma taxa excessivamente baixa pode gerar pressões de desvalorização cambial com efeitos contraproducentes. O fato é que a taxa de juros básica da economia é uma decisão política do Banco Central e não uma imposição do mercado. Isso inverte totalmente a relação de poder que os economistas convencionais apresentam com base em frágeis analogias com economias domésticas.

- Mito número três: A emissão de moeda gera inflação

O terceiro mito que vamos apresentar é o de que gastos financiados com a emissão de moeda sempre geram inflação. Conforme já descrevemos, todo e qualquer gasto do governo monetariamente soberano se dá com a emissão de moeda. Apenas posteriormente esta moeda criada pelos pagamentos do governo se converte em uma combinação de tributos, compra de títulos públicos e variação da base monetária. Portanto, se o pressuposto de que a emissão de moeda gera sempre inflação fosse verdadeiro, deveríamos esperar que todo pagamento feito pelo governo fosse inflacionário, seja de um centavo ou de um trilhão. Logo, não faz sentido argumentar que a emissão de moeda gera sempre inflação.

Contudo, alguém ainda poderia argumentar que a inflação seria o resultado automático dos gastos deficitários do governo, ou seja, da criação líquida de moeda estatal que resultasse em excesso de demanda. Entretanto, um processo inflacionário causado por excesso de demanda criado por gastos públicos deficitários aconteceria se a demanda gerada pressionasse a produção para além da capacidade produtiva máxima disponível de forma permanente.

Na realidade, dificilmente se observam processos inflacionários por crescimento excessivo e permanente da demanda por conta de excesso de gastos públicos. Primeiro porque depois de ocupada certa parcela de sua capacidade, as empresas tendem a aumentar a capacidade instalada para ajustá-la à demanda. Segundo porque atingido o nível de pleno emprego, o próprio governo não obteria vantagens com aumentos permanentes da demanda. Logo, a visão simplista não faz muito sentido. O importante para avaliarmos se cada pagamento público é mais ou menos inflacionário não é o comportamento do estoque de moeda, e sim o impacto de variações da demanda em relação à capacidade produtiva da economia.

Ademais, o caso raro de demanda excessiva poderia ocorrer tanto como consequência dos gastos do governo como por aumento de gastos privados. Ambos poderiam ter efeitos inflacionários temporários em uma situação hipotética de pleno uso da capacidade produtiva. Acontece que enquanto o gasto privado é realizado na medida em que é lucrativo para as empresas, o gasto público pode ser sempre condicionado ao limite máximo de utilização da capacidade produtiva disponível. Isto é, se bem gerido, o gasto do governo pode ser calibrado para ir até o limite máximo da utilização da capacidade, nem mais, para evitar a inflação, nem menos, para evitar a subutilização da capacidade produtiva.

Portanto, a inflação não é, como alguns costumam apresentar, um resultado automático de gastos públicos deficitários. A inflação permanente ocorre, geralmente, devido aos aumentos dos custos de produção em economias capitalistas onde o mercado de trabalho, na prática, raramente opera em pleno emprego.

Vários fatores podem atuar para gerar pressões de custos como a que observamos atualmente na economia brasileira. Alguns dos principais fatores pelo lado dos custos são: a taxa de câmbio, as commodities com preços internacionais, os preços monitorados pela Administração Pública (combustíveis e energia elétrica, por exemplo), os aumentos salariais e as próprias variações na taxa básicas de juros. Importante destacarmos que o grau de compensação de aumentos de custos por via de aumento de preços pelas firmas depende, em última instância, do poder de mercado das empresas e de sua capacidade de manter ou elevar suas margens de lucros.

Desta forma, diagnósticos apressados que partem do pressuposto de que toda inflação é decorrente de elevação de gastos públicos ou que toda inflação deve ser combatida com redução de demanda, podem levar a soluções que piorem a situação geral da economia.

Conclusão

Além da falta de robustez teórica, os resultados práticos das políticas de austeridade fiscal no Brasil saltam aos olhos: elevação do desemprego; ampliação das desigualdades interseccionais e piora dos indicadores fiscais.

Tais resultados possuem uma explicação simples: em meio a uma crise que conjuga desemprego com queda dos salários, há uma forte queda da demanda das famílias por bens e serviços, logo as empresas acumulam estoques, reduzem investimentos e ampliam as demissões. Se o Estado também cortar os gastos que seriam, por definição, direcionados para as famílias e empresas, a economia entra em espiral recessiva. Com todos os agentes cortando gastos ao mesmo tempo, inclusive o Estado, não há caminho possível para o crescimento. Por fim, com a queda na renda das empresas e famílias, a arrecadação do Estado também despenca, deteriorando ainda mais o resultado fiscal.

Dito isso, a questão que nos resta é: se a austeridade provou-se um fracasso histórico, teórico e empírico, por qual motivo o capital, através dos seus aparelhos ideológicos, insiste tanto nessa agenda?

Sinteticamente, a austeridade fiscal possui, dentre outros, dois objetivos centrais. O primeiro e de curto prazo é o de elevar o desemprego, alterando a correlação de forças entre capital e trabalho. Com essa alteração, os trabalhadores se tornam menos resistentes às reduções salariais e piores condições laborais, ao passo que os empresários, que só enxergam os salários como custo, consideram esse rebaixamento a solução para a retomada da lucratividade em momentos de crise. Foi exatamente o que ocorreu no Brasil a partir de 2015: elevação do desemprego, queda de salários e desorganização da classe trabalhadora frente aos retrocessos de direitos.

A segunda função da austeridade é destruir a capacidade do Estado de manter o seu funcionamento básico através da imposição de uma série de restrições orçamentárias autoimpostas, o que implica na redução da quantidade e da qualidade dos serviços públicos. Com isso, abre-se o caminho para o setor privado mercantilizar e privatizar diferentes áreas antes ocupadas pelo setor público.

Essas são as reais intencionalidades das políticas de austeridade fiscal que se escondem atrás de mitos econômicos teoricamente frágeis e ideologicamente poderosos. Como nos ensinaram Marx e Engels, “as ideias da classe dominante são, em cada época, as ideias dominantes” (Engels, F; Marx, K. 2007. p.72)

David Deccache é doutorando e professor voluntário no Departamento de Economia da UnB, assessor econômico na Câmara dos Deputados/PSOL e Diretor do Instituto de Finanças Funcionais para o Desenvolvimento (IFFD).

Referências

Dalto, F. A. S.; Gerioni, E. M.; Ozzimolo, J. A.; Deccache, D.; Conceição, D. N. Teoria monetária moderna. Fortaleza: Nova Civilização, 2020. E-book.

Engels, Friedrich; Marx, Karl. A ideologia alemã. São Paulo: Boitempo, 2007.

Lerner, Abba P. “Functional finance and the federal debt”. Social research, p. 38-51, 1943.

Wray, L. Randall. Trabalho e moeda hoje: A chave para o pleno emprego e a estabilidade dos preços. Rio de Janeiro. Contraponto, 2003.

[1] https://www.fecomercio.com.br/noticia/nao-podemos-gastar-mais-que-aquilo-que-temos-capacidade-de-arrecadar-diz-felipe-salto

[2] https://brasil.elpais.com/brasil/2016/11/25/economia/1480111318_779846.html

[3] A tributação federal apenas reverte os efeitos monetários dos pagamentos do governo, bem como as operações de emissão e negociação de títulos do governo federal são, em última instância, instrumentos de determinação exógena da taxa de juros, e não de financiamento público. Ver Wray (2003).

Clique aqui para o índice do Dossiê Fake News, outubro de 2021